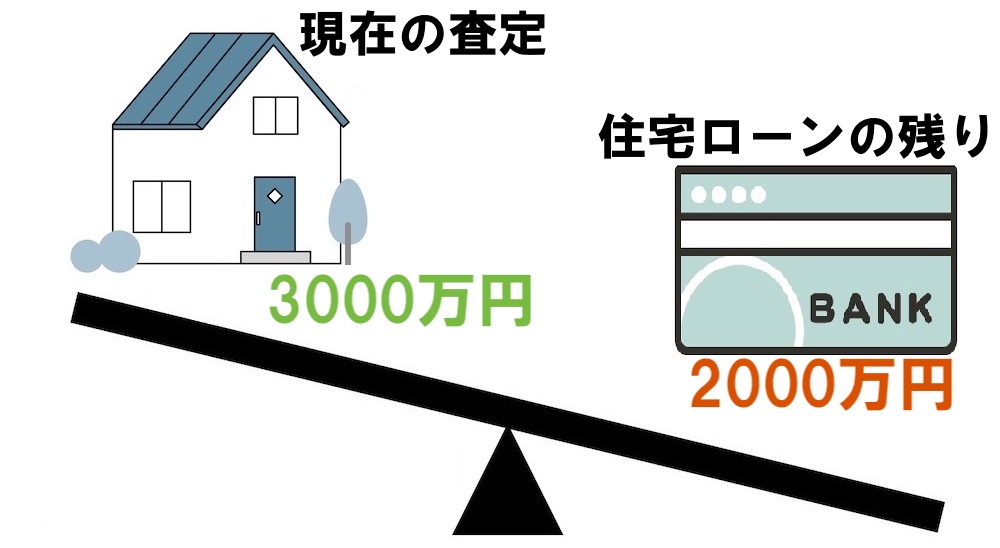

まずは今のご自宅がいくらになるか、算出します

その結果

ご自宅の価値の方が高い

ご自宅の価値の方が高い

- 自宅の価値が1円以上なら財産分与の対象

- 半分の財産を離婚時に精算します。

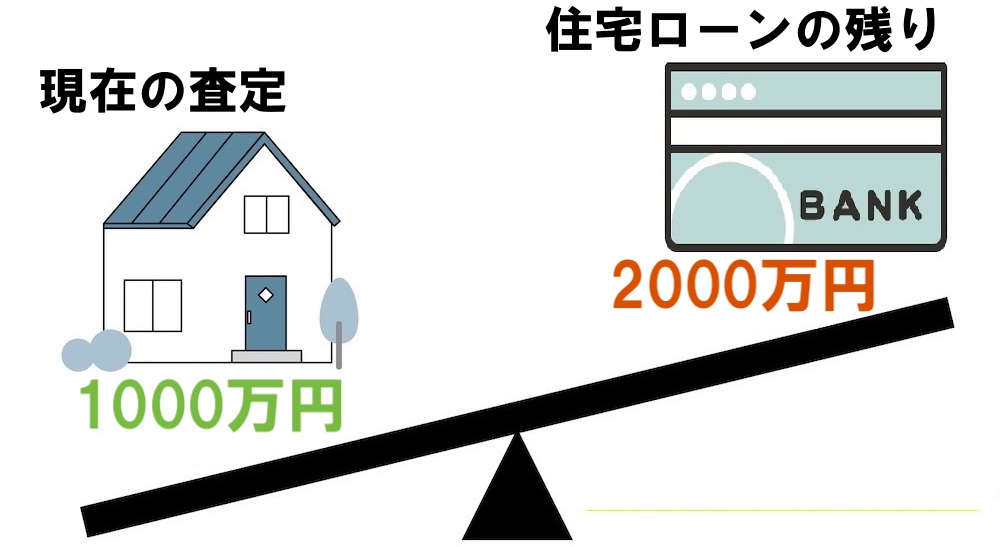

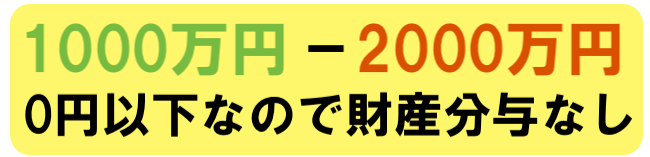

住宅ローン残高の方が多い

住宅ローン残高の方が多い

- ゼロ以下のマイナスならご自宅は財産分与の対象になりません。

住宅ローンがなければ、査定額が計算の基準になります。

財産の計算をする際には、実際にご自宅を売却するかしないかは関係ありません。

あらかじめご自宅の価値を確認すれば財産分与で損をしない検討ができますよ。

1分程度のカンタン入力で、不動産価格を出してもらうことができます。

→

オーバーローンは財産分与の対象にならない

離婚するときに、住宅ローンがあると気になりますよね。

住宅ローンのある自宅を財産分与の対象になるなら、

自宅の価値の計算が大前提です。

現在の自宅がどれくらいの価格になるか、を出さないと先に進みません。

財産分与額を計算した結果がわかれば、住宅ローンによってゼロにならないとわかれば、早いうちから判断ができますからね。

たとえば、結婚してから夫がマイホームを購入したとしても、原則として財産分与の対象になります。

離婚のとき財産分与の計算で、住宅ローンが残っている自宅はどうすればいいのでしょうか?

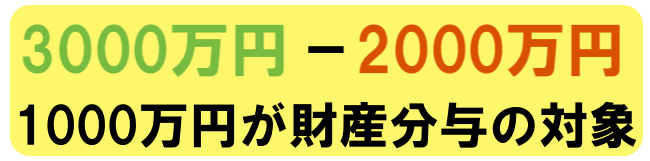

マイホームの場合には、住宅ローンが残っているなら、

原則として、家の価値からローンを引いた額が、財産分与額になります。

マイホームを売却するならどうでしょう

売却してローンが返済できれば、残額を分配すればいいので、比較的簡単です。

住宅ローンが残ってしまう場合

自宅を売却して、ローン残高が売却価格を上回ってしまう(オーバーローン)になると、売っても財産がゼロ以下のマイナスで難しいです。

ローン残高が売却価格を上回っているので、不動産の売却でも住宅ローンを完済できません。

その不足している差額を住宅所有者が負担しなければならなくなります。。

オーバーローンの場合は、財産分与の対象にしない、というのが最近の裁判所の考え方です。

住宅に関連するローンの債務額が住宅の価値を上回っている(住宅の価値以上に借りている)場合、一般的には、住宅に価値以上の抵当権が設定されているものとして、資産分割の対象から外れるとされています。

自宅を売却しないで住み続ける場合

売却しないで夫が住み続ける場合はどうですか?

売却せずに一方が住み続けると決めた場合には、時価評価がローン残高を上回っていれば、手放す配偶者に時価評価とローン残高の差額に対する分与率分を現金で支払うことになります。

離婚するまでに支払った住宅ローンって財産分与の対象になるのか、疑問になりますよね。

この場合、評価時点までに返済した元金部分(利息部分を除く)を対象額とする考え方もあるのですが、婚姻中すでに支払った住宅ローンの金額は離婚時の財産分与の対象にならない、とされています。

法律上、財産分与は、婚姻期間中に築いた財産を夫2分の1、妻2分の1の割合で分け合うのが原則という前提です。

今の自宅の価値と住宅ローンの残高はあらかじめ計算しておくと、有利に離婚条件を展開できる可能性があります。

ローンの方が多いのか、自宅の価値が大きいのかによって、今後の財産分与の方向は大きく変わるからです。

特にここ数年、都市部では倍近い価格になっています。

直近のご自宅の価格を知っていれば、安心な準備をすることができますよ。

→

離婚時に住宅ローンの財産分与方法は文書にしておく

たとえば

平均的なサラリーマンが離婚することをイメージします。

特別な財産は特になく、15年前に購入したマンションがあります。

住宅ローンは最初は利息の割合が大きく、ローンの額は大半がまだ残っています。

このマンションのほかにも、家具や自動車もありますが、しかし、財産価値は小さいものです。

離婚となれば、財産分与ということがおきます。

そして、サラリーマンであれば、たいていは財産分与で計算できるものといえば自宅の不動産かもしれません。

まず、財産分与を決める前に財産の見極めをすることが先決です。

話をシンプルにするために夫婦で子供もいない場合を考えます。

双方で離婚することが決まると、あとは財産をどう分けるか、財産分与の問題になります。

ここで、奥さんに財産分与をするつもりがあるかを問い詰められても、逃げるつもりはなかったとします。

でも、全部、妻にあげてしまうと全くの無一文になってしまいますよね。

妻も、元気で働くこともできて、再婚もするつもりがあるなら、なおさら自分だけ全くの財産がなくなってしまうように財産分与を決めるのは妥当ではないですね。

いくらくらいが妥当な財産分与かは当事者で決める

法律的に妥当な財産分与の額はどれくらいでしょうか。

マンションを売って、お金を二つに分ける。そんな方法もありますが、たいていのマイホームは住宅ローン付きです。

ここで、財産にはプラスとマイナスがあります。

この場合財産の主な物であるマンションは、この時価からローンの残額を引いた額が財産価値です。

これによっていくら分配するのかの金額の検討がつきます。

家具や自動車はだいたいの見積もりとして、現物で分けてもいいかもしれません。

マンションは現物では分割できないので、処分して現金にするか、別途支払い分を工面して支払ってもいいのです。

マンションが資産となっているケースですが、昨今のように売却価格が取得価格を下回ることの多い状況では、不動産の値下げによってマイナスになっている場合もあります。

この場合はマイナスを分割することも考えられます。

住宅ローンの支払いをどうするか

妻の希望として、離婚後の住まいを確保するためにマンションや自宅の名義書き換えを要求するときもあります。

その際、問題となるのは、住宅ローンの支払いをどうするか、です。

名義変更にはローンを扱っている金融機関の了解が必要ですが、金融機関等ではいったんローンの全額を返済し、新たに借り換えを行うようにいわれます。

このとき、妻の収入が低い場合には借り換えが認められないこともあります。

住宅ローンの名義は夫のままにして、妻がローンを支払っていくことも考えることができます。

また、引き続いて夫にローンを支払ってもらう方法もあります。

(この場合は、夫の方が支払いをしなくなっても通知が妻に来るわけではないので、いきなり差し押さえになる可能性が高いです。)

どのような方法ととるにしても、離婚に際して、住宅ローンがあったら財産分与の約束の内容を文書にしておくことは不可欠です。

住宅ローンの支払いだけを夫がするとして、離婚後も妻が子供と残る場合には、居住の確保が危ぶまれかねないからです。

住宅ローンつきのマイホームをどうするかを考えるときには、

- 自宅不動産を誰が所有するのか

- 住宅ローンを誰が支払っていくのか

- 誰がどのような形で居住するのか

は、年齢・健康状態・収入の有無や額・扶養する家族の有無等、離婚後の双方の生活状況を考慮して、柔軟な解決策がされるようにしましょう。

また、居住用の不動産を財産分与すると、居住用住宅の譲渡なら特別控除が受けられます。

ただ、税金がかかることがあります。

離婚したいと思いつつ、離婚を言い出した後は、夫婦二人が冷静に話し合うことが難しくなります。

特に、離婚後の財産のことについては話し合えないとこじれることも多いです。

財産分与は話し合いがつかなければ、家庭裁判所で調停や離婚訴訟まで進んで、時間がかかってしまうこともあります。

離婚について話し合う前に家の財産チェックをしておいた方がいいです。

マイホームを持っていて離婚をする場合には、売却したらどれくらいの価格になるかを出しておかないと、資産価値からの処分を検討することもできません。

いまではネット上でカンタンに不動産の価値を診断してくれます。

特にここ数年、都市部では倍近い価格になっています。

直近のご自宅の価格を知っていれば、安心な準備をすることができますよ。

→