住宅ローンの保証人を変更するには2つの方法がある

「債務者変更」と「借り換え」

離婚をするにあたって、マイホームがあったら、

売却するか、それとも誰が所有し続けるのかなど、離婚後はどうするかを考えますよね。

その際に、住宅ローンを組んでいる場合、住宅ローンの保証人にからんだ問題がでてきます、

その住宅ローンの問題のうちの一つに、

住宅ローンの債務者は夫だけど、妻が保証人になっている

この場合に、保証人を解除しようと考えているなら

「債務者変更」と「借り換え」の2つの方法があります。

ここでは、それぞれのメリット・デメリットを検討して、財産分与の処分を紹介しますね。

保証人を解除する「債務者変更」と「借り換えの方法」

自宅がもともと夫の一人名義

住宅ローンも夫が債務者で一人で借りている

その家に、そのまま住み続けるのであれば、あまり問題にはならないです。

ところが、

- 妻が保証人になっているのに、夫が離婚後も家に住み続ける場合

- 妻が保証人になっているけど、夫だけが離婚後の住宅ローンを支払う場合、

どうやって妻を保証人から外すのか、ってことが必要な手続きになりますよね。

財産分与で自宅を住宅ローンで購入した際に、妻が保証人になっているんですけど外す方法ってどんな方法がありますか?

財産分与にかかわらず、一般的に住宅ローンの保証人を外す方法は2つあります。

それは

- 債務者変更

- 借り換え

です。

特に、住宅ローンの保証人が妻 だと、

離婚後には自宅に名義人の自分が住み続け、相手の方が出て行ったときに生じてくる問題ですね。

その問題に対処するには、債務者変更と借り換えの方法があります。

もし、妻とペアローンを組んでいて、連帯保証人に妻がなっている場合は→連帯保証人が離婚したいと思ったら解除できる4つの方法とは?

債務者変更と借り換えの概要

債務者変更 とは、今、住宅ローンを借りている銀行で審査をしてもらって、妻を保証人から外してもらう方法です。

いったん決まった住宅ローンを、支払う人を変えることが債務者変更になるので、

債務者変更の審査、新しい銀行での借り換え銀行との交渉テクニックが必要です。

借り換え とは、今、借りている住宅ローンをそっくりそのまま、他の銀行に移し替える方法です。

新しい銀行で、住宅ローンの残高、諸費用(抵当権抹消費用など)を借り入れて、

一旦古い銀行の住宅ローンを完済して、今度は新しい銀行にローンを返済していきます。

借り換えはリセットするようなものです。

だから、新しい銀行に申し込む際に

- 「妻を保証人にしたい」と言わず、

- 妻を保証人にしなくても審査を通すことができれば

実質として妻を保証人から外すことは実現できます。

どちらも夫(+別の保証人)で返済比率が30%以下になることが前提です。

どうしても収入が足りない場合は、両親などからの贈与もしくは借用でローン残高を引き下げることです。

もちろん、両親からの贈与もしくは借用で、住宅ローンを「完済」すれば銀行の問題も、税金の問題も発生しません。

【関連記事】財産分与が不動産の場合は売却しておいた方が無難

ただし贈与の場合、親子間の贈与税の問題は発生するので、要注意です。

この場合、住宅取得用資金の特例(1000万まで非課税)は適用されません。

債務者変更のメリット、借り換えのデメリット

債務者変更の場合のメリットは、費用が安く済む、ということです。

- 債務者変更の場合、費用は印紙税くらい。

借り換えの場合、再度保証料(銀行によって違う)を取られます。

- 債務者変更の場合は、金利の変更はなし。

もし、今、有利な条件で組んでいるのならそのまま維持できます。

- 購入時の担当者がまだ支店にいて、住宅ローン以外に預金や車のローン、事業融資などでお世話になっていれば、借り換えの一元さんよりも親身になってくれることもあります。

- 債務者変更の際、再度、不動産担保の評価をすることは少ないので、担保不足で否決されるリスクは少なくなります。

債務者変更の場合、基本的に返済条件(期間、返済額、金利など)は以前と同じです。

一方、借り換えの場合、必ず、担保評価を行うため、そこで住宅ローンを再び組むことができない場合もあります。

借り換えのメリット、債務者変更のデメリット

住宅を購入した時と比べて、現在の金利が低ければ、金利メリットが発生します。

金利メリット>諸費用 なら、費用のことを心配する必要はありません。

債務者変更は、今の銀行にとって手間がかかるだけなので、真面目に対応してくれないことが多いです。

一方で、借り換えは、新しい銀行にとって「新規の案件」なので喜んで対応してくれるはずです。

借り換えは、あらためて返済条件を設定できるので、

例えば、ボーナス返済をなくして毎月返済だけにしたり、返済期間を延ばして毎月の返済を減らすことができる場合もあります。

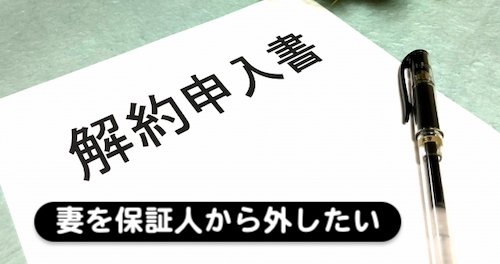

借り換えであれば、申し込む時に「安い金利の乗り換えたい」という理由は不自然でもなく、離婚の話をする必要はありません。

一方で、債務者変更の場合、銀行から

「なぜ妻を保証人から抜くのか」と聞かれて、離婚のことを隠しきれず、不快な思いをしたり、

離婚の話をすることで担当者の心象を悪くすることがあります。

離婚する際にはいずれにしても、土地や建物などの家やマンションがあるなら、ほぼ間違いなく財産分与の対象になります。

→財産分与の対象になるもの

マイホームは夫婦で二つに分けることができないので、売却したらどれくらいの価格になるかを出して、資産価値からの処分を検討することになります。

現在の自宅の価値と住宅ローンの残高はあらかじめ計算しておくと、有利に離婚条件を展開できる可能性があります。

ネットでならおよそ60秒で、かんたんに自宅の不動産価格がわかります。