借金の中身で支払い義務が違う

どんな借金か明確にすれば離婚できる

相手に多額の 借金 があると、離婚した後も『元夫婦だから支払いの義務が残るのでは?』と心配してしまいますよね。

借金と言っても、種類はいろいろあります。

賭博でできた借金、消費者金融で借りた借金、住宅ローンも借金のうちに入ります。

夫婦であっても

- 本人だけに支払い義務があるもの

- 夫婦に支払い義務があるもの

の2種類の借金があります。

どちらが、どんな借金を誰が払わなければならないか、が明確であれば、借金を気にして離婚したいけどできない、ってことは解消されますよ。

もし、離婚したとしてもブラックリストに載ってしまう注意点を押さえておけば、離婚後も住宅ローンを組んで新しい生活を始めることもできます。

独身時代の借金は全く関係ない

夫が結婚前は派手に遊んでいたみたいで、ロレックスの高級時計を買いあさったりして、借金があったみたいです。

いまだに請求が来ることがあるんですが、離婚しても請求が来ることはないですよね。

相手が独身時代に作った借金が、夫婦になってから、離婚してから請求されることはありません。

最近では、大学の奨学金の返済などが、結婚してからも続いている例もあるようです。

でも、大学の奨学金は本人にしか関係のないことなので、夫婦だからといってお互いが返済しなければならないわけではありません。

結婚してからの借金は2種類ある

婚姻期間中に一方がした借金には2種類のものがあります。

- 本人だけに支払い義務があるものと

- 夫婦に支払い義務があるもの

です。

本人だけに支払い義務がある借金は、もちろん本人だけが支払うものです。もちろん、離婚してからも夫婦の相手側が支払う必要はありません。

一方で、夫婦に支払い義務がある借金は、離婚してからも支払い義務が続きます。連帯債務といって、共同で借金を返すイメージですね。

本人だけに支払い義務があるもの

結婚してからの借金でも、自分の趣味やギャンブルなどに使うための借金であれば、借りた本人に支払い義務があります。

たいていの場合は、消費者金融からの借り入れのことが多いですよね。

でも、連帯保証人になっていなければ、第三者からの返済請求を受けることはありません。

ギャンブルが依存症のようになっている相手とは、改心してもまた消費者金融などからお金を借りたりすることも多いです。

→ギャンブル狂の夫と離婚したい時に認められる重大な離婚理由とは?

夫婦に支払い義務があるもの(日常家事債務)

結婚すると、夫婦の財布が一緒になっているところもあったりしますよね。

夫婦以外の人から見たら、どちらがお金を出しているかわからない場面もあったりします。

そういう時に、夫婦ならではの 日常家事債務 という規定が民法にあるんです。

日常家事債務って何ですか?

日常家事債務とは、衣食住の費用、光熱費、家具・調度品の購入費、医療費、保険費用、子供の教育費、養育費などです。

いわゆる日常家事に関する行為については、夫婦は互いに代理権を持つ、と考えられているからなんです。

判例も、

「夫婦は各自平等に日常家事を管理する権限を有し、それに必要な限りで互いに一種の法定代理権を有する。これにより、夫婦一方の法律行為は夫婦双方に効果を生ずる。」

としています。(最高裁S44.12.18)

そして、夫婦は互いに相手が独断でした日常家事に関する法律行為(たとえばおかずを買うなど)から生じた債権(代金の支払い義務)については、連帯責任を負うことになっているんです。(民法761条)

妻がスーパーで夕食のおかずを買って、その代金をツケにした、ということがあった場合には、スーパーは夫婦のどちらに代金請求してもいい、ってことなんですね。

この場合に、夫は妻が勝手にスーパーで買った物だから自分に責任はない、って言い張ることができないんです。

こういった場面では、借金の支払い義務が夫婦でお互いに負っていることになるんですね。

とはいっても、あくまでも日常家事債務についてだけです。

夫婦によっては、日常のレベルって違うじゃないですか?

この日常家事債務はそれぞれの家庭によって違うんですね。

とはいえ、いくら夫婦でも、家庭の収入や生活レベルとバランスがとれない分不相応な買い物とか、浪費やギャンブルのための借金まで連帯責任を負うわけではないんです。

そういった支出に関して、支払い義務を負うのは、契約上の連帯保証人になっている場合だけです。

結婚中も離婚した後も、この借金の支払い義務は変りません。

取立がしつこい場合は、最寄りの警察や監督行政庁(サラ金など消費者金融業者の監督業務は金融庁、地方財務局か都道府県主管課、クレジット会社は経済産業省など)に刑事告訴や行政処分の申立をしましょう。

消費者庁や消費生活センター、弁護士会などの専門家に相談した方がいいです。

妻(夫)が勝手にカードを使ったら?

クレジットカードって便利ですよね。

だから、ついつい使いすぎちゃって買い物依存症にもなることもあります。

買物することでストレス解消して、借金が膨らんでもストレス解消のために、更に買物依存がエスカレートしたり。

問題になるケースとしては

夫婦の一方、妻(夫)が、勝手に夫(妻)のカードを使って買い物をしたり、連帯保証人になってしまうケースですね。

この場合も、夫(妻)は原則として責任を負いません。

ただ、妻(夫)が借金をした貸し主から確認を受けて連帯保証人になるのを追認したり、また日常的に自分のカードを妻(夫)に使わせている場合などは責任を逃れない、と考えられています。

最近では、夫婦共有名義のカードがでていますが、便利な反面、常に連帯保証や連帯債務をしているのと同じことになります。

このカードの場合は、そもそも日常家事債務ではないという理由で責任を逃れることは難しいと考えた方がいいですね。

消費者金融会社からの借り入れが複数あると、借金の悩みを抱えてしまいますよね。

離婚したいけど、自分にも責任がふりかかる可能性があるなら、借金の解決方法を専門家に相談できます。

→チャットですぐに借金の悩みを相談できます(無料です)

法改正後は専業主婦が借りにくくなっている

最近では平成22年6月から施行されている改正賃金業法によって、専業主婦は夫(妻)の同意(承諾)なしに貸金業者からの借り入れができなくなりました。

夫が同意すると、専業主婦である妻に借入れの限度額(極度額)が通知されて、妻の借り入れが可能になる、という流れになったんです。

そのため、夫は日常家事債務かどうかに関わりなく、その極度額まで保証する、ということになるんですね。

離婚したい、と思ったらまずは財産チェック

お金のことで不安になると、離婚したいと思う気持ちが大きくなりますよね。

離婚したいと思いつつ、離婚を言い出した後は、夫婦二人が冷静に話し合うことが難しくなります。

特に、離婚後の財産のことについては話し合えないとこじれることも多いです。

離婚したいと思ったら、ある程度、家にある財産を把握していると、心の余裕を持つことができます。

大まかでいいのでまずは、この家にどれくらいの夫婦での財産があるのかを把握することです。

電化製品など細かいものは後回しです。

現在の自宅の価値と住宅ローンの残高はあらかじめ計算しておくと、有利に離婚条件を展開できる可能性があります。

ネットでならおよそ60秒で、かんたんに自宅の不動産価格がわかります。

→

住宅ローンは滞納があるかどうかで変わる

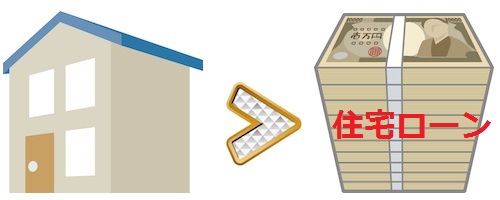

住宅ローンも借金のうちの一つです。

ただし、この住宅ローンの債務者や連帯債務者、連帯保証人は、銀行等との契約書があることがほとんどなので、支払い義務は明確です。

どちらが、どれくらいローンを返済していくのか、という点も、契約書に明確に書かれているからです。

住宅ローンでも連帯保証人として、妻(夫)がなっているのであれば、支払い義務は残ってしまいます。

離婚したいと思ったら、連帯保証人のことについてはきっちりケリをつけておかないと、とんでもないことになるかもしれません。

借金の保証人には、「保証人」と「連帯保証人」があります。

保証人には債権者からの支払いの請求を受けた場合に

「まず、借りた本人に請求してください」という権利があります。

借りた本人に返済する資力も執行できる財産もある、と証明してから、強制執行を求める権利があります。

連帯保証人にはそのような権利はなくて、どのような借金でも、離婚しても債権者から支払いの請求を受けたら、本人に代わって支払いをしなければなりません。

住宅ローンの支払いは明確だとしても、住宅ローンを滞納している状態での離婚ができるのか、という問題もあります。

離婚した後でも、後々までトラブルのタネになりやすいのが自宅などの不動産です。

慰謝料、養育費は分割することもできるのですが、住宅ローンは借り入れの額も何千万単位と大きいので、離婚に伴って、どちらが払っていくにしても負担が大きいこともありますからね。

また、売却する場合で、今の物件価格よりも住宅ローンの残りの方が額が大きい状態を「オーバーローン(債務超過)」と言いますが、そのオーバー分は一括返済しなくてはならなくなり、離婚が破産につながるケースのほとんどは住宅ローンが原因です。

特に、夫が定年退職した後の熟年離婚は収入が減るので、破産の危険性が大です。

だから、離婚の話が出てきたら、自宅などの不動産に関する問題を冷静に把握して、整理することが大切です。

話し合いをする前に、不動産の名義や住宅ローンの契約内容、保証人など、今どうなっているのかをしっかり確認したほうがいいです。

自宅の権利関係の内容を調べるには、法務局で不動産の登記簿謄本を取得するところからです。権利関係をチェックして、どのような状態の法律関係になっているかを確認します。

もし、住宅ローンの滞納があると、売却するにも銀行の了解などを得なければなりません。

それを法的には「任意売却」という手段で行います。

ローンを滞納しているマイホームの扱いは、任意売却を専門にしている不動産会社に依頼することになります。

これは、法律の専門家で離婚に強い弁護士さんでも、不動産の売買ができないからです。

離婚に強い弁護士さんは、離婚の法律のプロかもしれませんが、任意売却は専門機関に相談すると、住宅ローン残債手続きが一気に解決します。

借金はブラックリスト(個人信用情報)にまちがいなく残る

金融機関に隠し事は通用しません。特に、お金の貸し借りについては、「情報」として残るので、借金をしたら、必ず記録されています。

お金を銀行などから借りる場合には、個人信用情報があります。

よく「ブラックリストに載っている」というような言い方をしますよね。

「ブラックリスト」=個人信用情報、ということですね。

万が一、ローンの延滞や自己破産など自己情報となると、言葉通りにブラックリストとして扱われます。

個人信用情報とは、銀行やクレジットカード会社、消費者金融(サラ金)など金融に関わる企業が、信用情報登録期間に登録することが義務付けられている利用者の信用情報のことです。

各金融機関は、オンラインでこの情報を確認することができます。

よくドラマや漫画でも「あいつ、銀行かなんぼつまんどる」というセリフがある、あれです。

信用情報登録機関には、銀行系、信販会社系、消費者金融系の3つの信用情報会社があります。

- 全国個人信用情報センター(KSC)

→主に銀行系

- 株式会社シー・アイ・シー(CIC)

→主に信販会社系

- 株式会社日本信用情報機構(JICC)

→主に消費者金融系

万が一の場合(自己破産、個人再生、ローンの延滞など)、事故情報として記録されます。

この事故情報は、登録期間内であれば、原則として次に借りようと思ったときには、審査で否決されます。

ブラックリストに載らないための注意点

ブラックリストは自分で、明らかに「あ〜やっちまった」場合はあきらめがつきやすいのですよね。

でも、「えっ何で?」という場合もあるので、知らず知らずのうちに載らないように、ふだんから気を付けておきたい注意点があります。

それが、

です。

借り入れしていない複数のクレジットカードは所有しない

金融機関は、融資の新規申し込みを受けると、まず

- 他の借り入れ状況

- 過去の延滞

など、事故履歴の情報を入手して、多重債務や過剰貸付の事故防止に利用します。

住宅ローンなどだったら、事前審査の段階で「個人情報に関わる同意書」というものに署名押印して金融機関に提出したことがあるかもしれませんね。

「他でいくら借りているか、こちらで確認しますよ」という書類ですね。

個人信用情報で注意すべきなのは、他の借り入れがあったなら、今までの借り入れとして融資額を決定する際の返済比率に影響することになります。

しかし、実際の借り入れがなくてもクレジットカードのキャッシング枠は、限度額いっぱいの借り入れがあるものとして計算される、ということなんですね。

クレジットカードを作って持っているだけでも影響があるんですね

実際は借り入れしてなくても、複数のクレジットカードを持っていると、キャッシング枠いっぱいの借り入れがあるものとして、返済比率が計算されてしまうんですね。

さらに、複数の金融機関から借り入れを起こす可能性が高い多重債務者予備軍として、金融機関の心証は間違いなく悪くなります

携帯電話の分割払いに注意

さらに、最近は「携帯電話の分割払い」があります。

携帯電話を購入するときに、通信料と含めて「月々○○○○円」というように宣伝していることもありますよね。

携帯電話の分割払いは、クレジット契約に該当するので、信用情報登録期間に登録されます。

ところが、今では、携帯電話があまりに身近な存在となりすぎて、利用者にクレジット契約を組んでいる、という認識がないんですね。

実は、この携帯電話の分割払いも、クレジット契約として審査の対象になっているんです。

この携帯電話分割払いが延滞していたり、不払いだと、ブラックリストに載ってしまう可能性もあるので、注意です。

もし、離婚してから何かの時ときに「今までで事故情報ありましたか?」と問われたら、自己申告は鉄則です。

金融機関に、今までの借り入れや事故情報の隠し事は通用しないですよ。

離婚したいけど借金が気になるときのまとめ

離婚するときに、借金が気になるのは、相手の借金を自分が背負うことにならないか、ということです。

自分の借金なのか、夫婦の借金なのか、を明確にしておくことで、安心して離婚したいと思ったときにできます。

さらに、離婚後のことも考えて、ブラックリストに載らないように、お金の役割分担を気にしながら自立していきたいですよね。